Zatímco valná většina vyspělých zemí v důsledku stále neukončené inflační periody utrpěla neodčinitelné ztráty, pro Japonsko se jednalo o období potřebné vzpruhy. Inflace se společně s inflačními očekáváními totiž konečně vymanila z deflačního teritoria, kde se trvale pohybovala bez jakékoli větší naděje na změnu v jejím skličujícím vývoji.

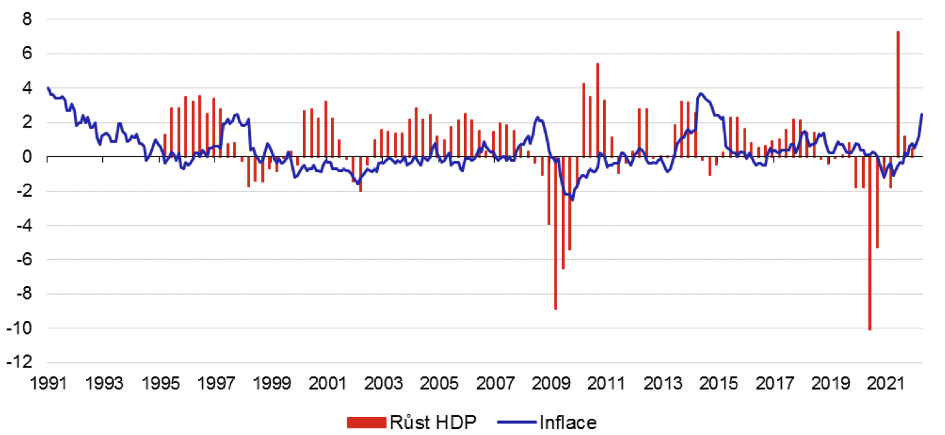

Větší makroekonomické problémy se v Japonsku začínají objevovat již na začátku devadesátých let minulého století. Tehdy došlo k pomyslnému propíchnutí bubliny na trhu s nemovitostmi a akciemi. Tento kolaps cen finančních aktiv a následující krize bankovního sektoru vedly ke strmému hospodářskému propadu a několikaleté ekonomické stagnaci. Aby toho nebylo málo, o pár let později vypukla i tzv. Asijská finanční krize. 90. léta se tak ve spojitosti s touto zemí právem nazývají Ztracenou dekádou. Od té doby se Japonsko setrvale potýká s velmi nízkou, či dokonce zápornou inflací (tj. deflací) a dlouhodobými inflačními očekáváními pod úrovní 1 %. A nejen to – ještě závažnější je skutečnost, že se tamní reálný produkt za posledních třicet let takřka vůbec nezvýšil, což je v porovnání s ostatními zeměmi, které v této době zažívaly mimořádný hospodářský rozmach, více než alarmující zjištění.

Vývoj míry inflace a tempo růstu reálného HDP v Japonsku

Zdroj: ČNB

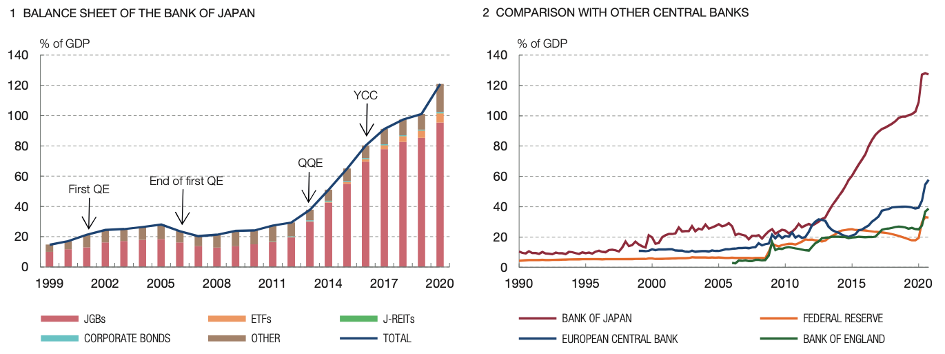

Nelze říci, že by japonská centrální banka (Bank of Japan – BoJ) tuto ponurou situaci jen nečinně pozorovala. Dokonce je spíše přesný opak pravdou – BoJ byla ve své měnové politice velmi aktivní a řídila se doporučeními vyplývajícími ze závěrů moderní literatury, ale bohužel ani přesto ve své snaze nebyla úspěšná. Bank of Japan stlačila své úrokové sazby na technickou nulu již v roce 1999, a tím narazila na tzv. Zero lower bound (ZLB – nulová mez nominálních úrokových sazeb). Jelikož nebyl ani tento krok dostatečný pro odvrácení deflačních tlaků, nezbývalo jí nic jiného než uvažovat o aplikaci nových, dosud neozkoušených nástrojů měnové politiky. Japonsko se tím stalo pro ostatní centrální banky užitečným pionýrem, který prvně zavedl nekonvenční nástroje měnové politiky, jakým je především kvantitativní uvolňování (QE).

Režim kvantitativního uvolňování byl BoJ dočasně ukončen v roce 2006, kdy se japonská ekonomika již zdánlivě dostala ven z toho nejhoršího a inflace postupně mírně rostla na kladné hodnoty za stavu posilující domácí poptávky. Naneštěstí se o pár let později s příchodem světové finanční krize situace opět výrazně zdramatizovala a Bank of Japan byla nucena zase sáhnout po QE a dalších nástrojích měnové politiky. BoJ takto stále navyšovala objem nakupovaných aktiv. A tím se dnes tato centrální banka dostala do stavu, kdy vlastní přes 80 % veškerých desetiletých japonských vládních dluhopisů.

Bilance Bank of Japan

Zdroj: Banco de España

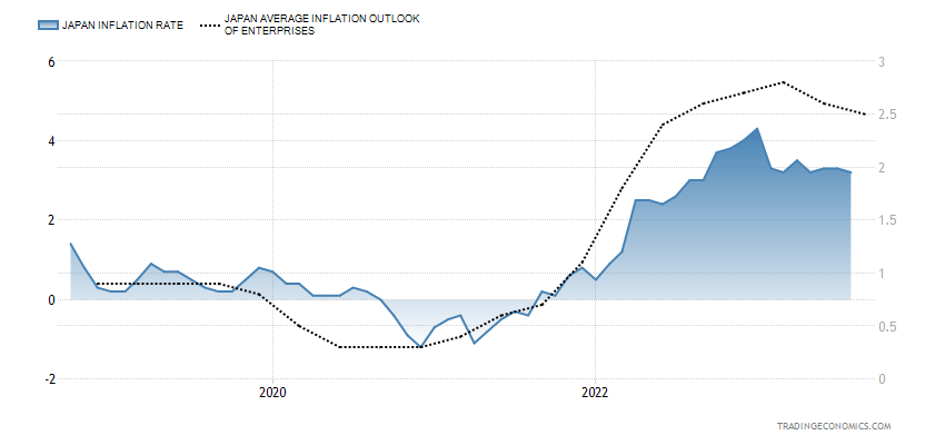

Po několika dekádách trvajícím boji BoJ s deflací (či alespoň hrozbou jejího návratu) se inflace v Japonsku vloni konečně dostala na úroveň 2 %, což je aktuální inflační cíl Bank of Japan, platný od roku 2013. Ba co víc, v lednu letošního roku se tamější inflace vyšplhala dokonce až na 4 % – to je sice ve srovnání s ostatními zeměmi nezvykle nízká hodnota, ale v komparaci s historickým vývojem tempa růstu cenové hladiny v Japonsku za poslední desetiletí se jedná o nesmírně vysokou míru inflace. A nejen to – inflační očekávání nefinančních podniků rovněž překonala hranici inflačního cíle. Otázkou ale zůstává, zda BoJ bude schopna stabilizovat inflaci na podobných hodnotách i v letech následujících, anebo zda se míra inflace vrátí zpět ke svému dlouhodobému klesajícímu trendu ve chvíli, kdy nynější zvýšená inflace z globálního pohledu pomine.

Inflace a inflační očekávání v Japonsku za posledních 5 let

Zdroj: Trading Economics

Štěpán Drábak, analytik CETA

Foto: Pixabay

Zdroj: CETA

<