Člen bankovní rady ČNB Jan Kubíček se spolu s guvernérem Alešem Michlem a viceguvernérem Janem Fraitem 17. října roku 2023 zúčastnil diskusního fóra ČNB na Univerzitě Tomáše Bati ve Zlíně. V jeho projevu zaznělo mnoho zajímavých tezí, z nichž některé by bylo vhodné blíže prozkoumat – a právě o to se pokouším v tomto článku.

Ve své prezentaci člen bankovní rady uváděl, co považuje za normální (makroekonomický) stav. Neutrální výše úrokových sazeb, která je slučitelná s tímto stavem, by dle něj měla čítat 3 %. Vysvětleme, že tato nominální úroková sazba je považována za neutrální proto, že efektivní úroková míra centrální banky odpovídá přirozené úrokové míře.

Neutrální úroková míra nám za předpokladu 1% přirozené úrokové míry a inflačních očekáváních ukotvených na 2% cíli skutečně vychází jako 3 %. Ovšem situace se výrazně mění tehdy, kdy se inflace (resp. inflační očekávání) zvýší/sníží nad/pod hodnotu inflačního cíle centrální banky. V tu chvíli by centrální banka měla svoji nominální úrokovou sazbu zvýšit/snížit o více procentních bodů, než jaký nárůst/pokles zaznamenala míra inflace. Tím by docílila žádoucího růstu/poklesu reálné úrokové míry. Jedná se o tzv. Taylorův princip.

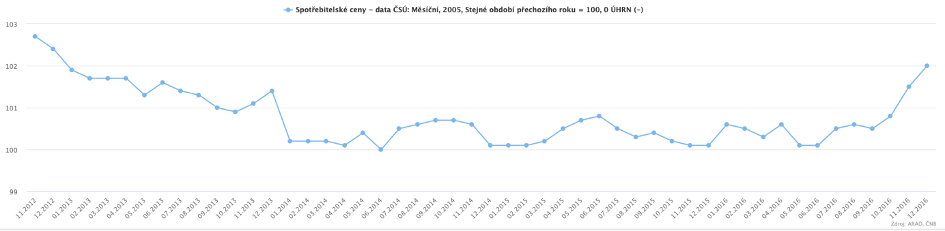

Jan Kubíček ve své prezentaci označuje období nulových nominálních úrokových sazeb ČNB v letech 2012–2017 za nenormální stav. Je nicméně třeba přihlédnout k tomu, že během těchto let byla míra inflace velmi nízká, a tudíž by pro zachování efektivní reálné úrokové míry odpovídající přirozené úrokové míře měly být i nominální úrokové sazby centrální banky velmi nízké, ne-li nulové. Obrázek níže zachycuje míru inflace v tomto období, která – jak je z něj vidno – byla po drtivou většinu těchto let pod 2% inflačním cílem ČNB, a to často i poměrně výrazně.

Míra inflace v ČR v letech 2012–2017

Zdroj: ČNB, ARAD. Pozn: měsíční data; metodika 2005; stejné období předchozího roku = 100.

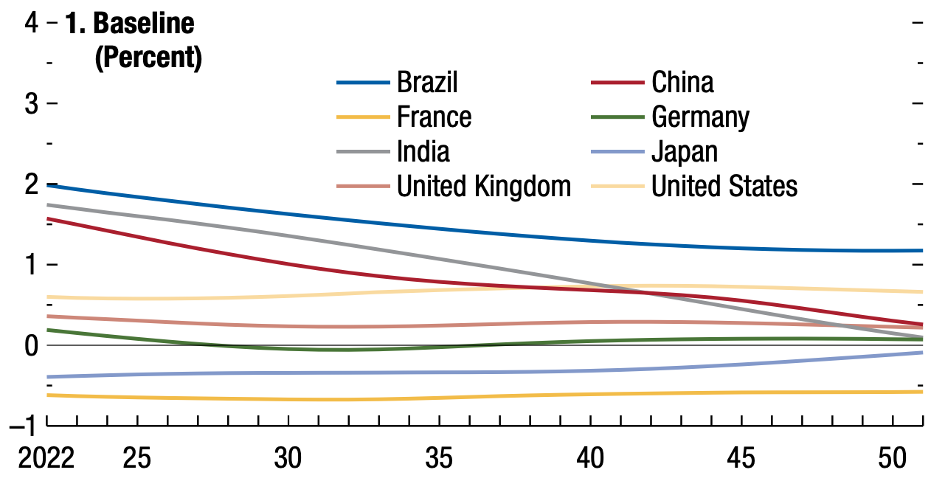

Další antitezí k pojetí 3% nominální úrokové sazby jako neutrální míry, jež je v souladu s „normálním stavem“, může být fakt, že přirozená úroková míra dlouhodobě značně klesá (ačkoli dodejme, že její měření nikdy není zcela spolehlivé). Její výši přitom centrální banka nedokáže (až na některé myslitelné krajní případy) jakkoli ovlivnit, neboť je determinována ryze nemonetárními faktory, jakými jsou časové preference ekonomických subjektů, produktivita výrobních faktorů, demografický vývoj, technologický pokrok atd.

Projekce budoucího vývoje přirozené úrokové míry v jednotlivých zemích

Zdroj: IMF

Jedním ze závěrů rozsáhlé studie Mezinárodního měnového fondu (IMF) je stanovisko, že „jakmile současná inflační epizoda pomine, úrokové sazby se ve vyspělých ekonomikách pravděpodobně vrátí na úroveň před pandemií.“ Dnešní zřetelně kladné nominální úrokové sazby tedy nemusejí být pomyslným návratem k normálu, ale naopak dočasnou odchylkou od něj. Odhady budoucího vývoje přirozené úrokové míry naznačují, že bude nadále dlouhodobě klesat, což se nepochybně projeví i v úrokových sazbách centrálních bank, jejichž neutrální výše bude pravděpodobně citelně nižší než 3 %. Nulové (či alespoň velmi nízké) nominální úrokové sazby tak nemusejí být „extrémem“ – jak je označil pan Jan Kubíček – ale žádoucím stavem reflektujícím skutečný vývoj klíčových makroekonomický veličin.

ŠTĚPÁN DRÁBEK, analytik CETA

Foto: Pixabay

Zdroj: CETA

<